本文作者

任强,中央财经大学财政税务学院/财税研究所

内容提要

房地产税在各国税收收入中占比不同,对各级政府的收入贡献度也各异。除财政数据差异外,房地产税与一国政治、经济、历史和文化的融合互动更耐人寻味。本文对OECD国家房地产税的平均水平和各国差异进行描述统计,并简要分析其缘由。在此基础上,对我国的房地产税政策提出思考,即房地产税改革应纳入国家治理和财税体制改革整体框架中统筹思考。

房地产税是对存量房地产征收的一种税,其课税指向是土地和地上建筑物。往往研究者使用“房地产税”指代上述性质的税(“泛指”),在具体指向某国家和地区具体的房地产税(“特指”)时,会使用特殊的称呼。不同国家或地区的房地产税在设计时有不同的取向,最终体现为不同的税制要素特点,使用“特指”的名称更能与该国或地区的特殊性相关联。如,指代苏格兰、英格兰和威尔士1993后对住房征收的房地产税,使用Council Tax一词。该税征收时依房地产价值归入特定档位由基层政府按照“以支定收”原则定额征收。若指代英国现行对非居住性房地产征收的房地产税,则使用Business Rates一词。该税由中央政府确定名义税率,并依照推定年租金作为计税依据进行征税。若指代美国的房地产税,则使用Real Property Tax一词,征收时依据房地产价值乘以地方政府确定的税率。世界各国和地区的房地产税制定位不一,税制形成过程中与一国政治、经济、历史和文化的融合互动。我国目前正酝酿房地产税制的改革,有必要借鉴各国和地区房地产税政策实践的经验和教训,充分发挥后发优势,少走弯路。本文首先对经济合作与发展组织(以下简称“OECD”)国家的房地产税状况描述统计,看一下典型国家和地区税制中房地产税的地位。当然,如若分析描述统计背后的故事,对典型国家和地区房地产税的政策细节缘由、该国或地区房地产税的功能定位、地方政府在房地产税税制要素设计上的自主程度和减免税等,则限于篇幅,仅简要分析。

一、OECD税收收入统计中的房地产税

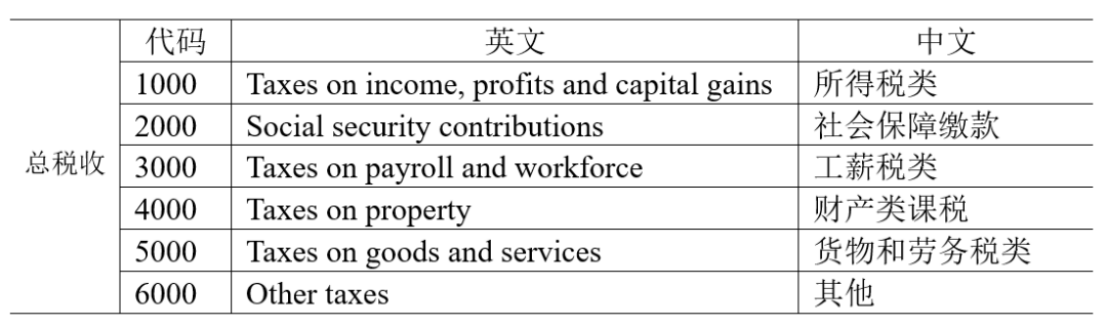

先理清政府税收收入统计的口径对理解房地产税的地位有非常很重要的意义。尤其是笔者发现一些研究将国内房地产税与国际上——如OECD统计——数据对比时存在口径不一致的现象。OECD收入统计数据库(https://stats.oecd.org/)对成员国税制数据进行了归类汇总。根据OECD税收分类,税收收入由六类构成,分别是:所得税类、社会保障缴款、工薪税类、财产类课税、货物和劳务税类及其他。

表1:OECD收入统计中关于税收收入的分类

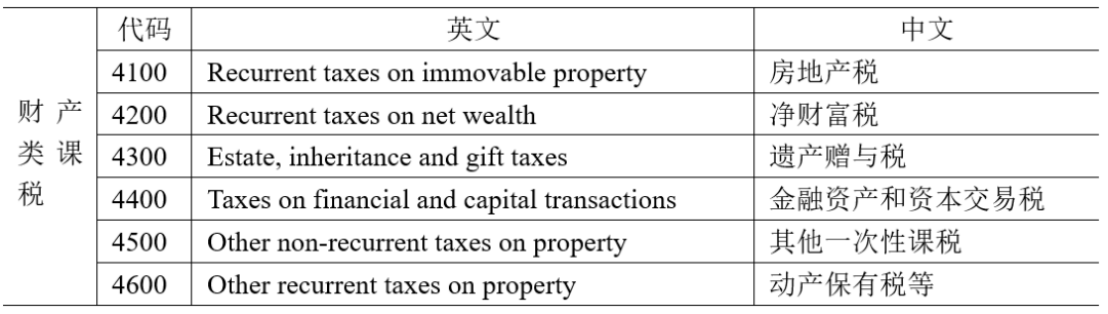

从各大类税收收入占GDP比重看,占比最大的是所得税类,就1965年以来的跨年度平均值来看,该比例为11%;其次为从货物和劳务税类,平均值为10%;社会保障缴款占8%;财产类课税不到2%;工薪税类和其他税合计刚过0.5%。其中,财产类课税是关注的重点。然而,财产类课税不能和房地产税划等号。按照OECD税收分类,财产类课税中还有房地产税、净财富税、遗产赠与税、金融资产和资本交易税、其他一次性课税和动产保有税6款(本文按照中文习惯,将“类”下叫“款”)。其中,4100款房地产税是本文研究的重点,是对地上建筑物和土地保有课征的税收,直译过来为“不动产税”。4200款是净财富税,在课征该税时以家庭或企业净资产(资产减掉负债)为依据定期课征(通常按照年度)。目前仅有加拿大、法国、卢森堡、挪威、西班牙和瑞士等国还在继续征收这种税(OECD,2018)。4300款是遗产赠与税,包含对总遗产和继承遗产的课税及对生前赠予的课税。4400款包含对证券发行、转让、购买和再销售的课税、对支票的课税、对法律合同的课税、对不动产销售课税等。4500款其他一次性课税包含为应付紧急支出或再分配目的而偶尔增加的一次性课税、因改变规划用途或增加某项公共服务进而导致土地价值改变进而增加的一次性税款。4600款是对牲畜、珠宝和窗户等财产保有课征的税收。

表2:OECD收入统计中关于财产类课税的子目

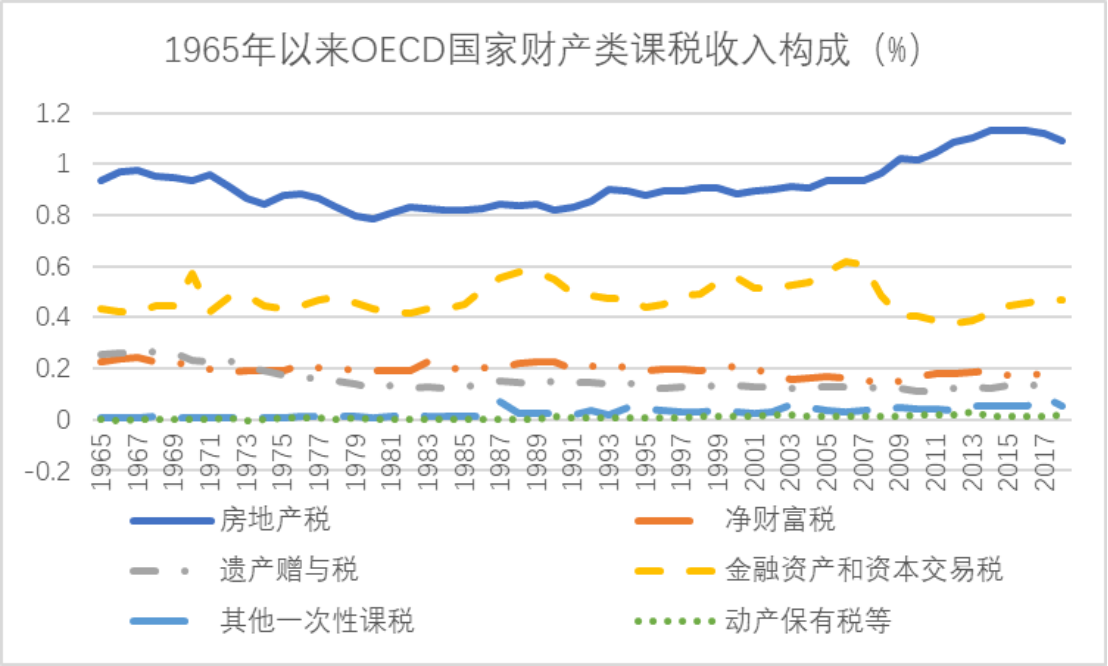

从1965年以来OECD国家跨年度平均情况来看(图1)。财产类课税下各款按占GDP比重排序依次为房地产税(0.92%)、金融资产和资本交易税(0.48%)、净财富税(0.19%)、遗产赠与税(0.15%)、其他一次性课税(0.03%)和动产保有税(0.01%)等。

图1:1965年至2018年OECD国家财产类课税收入构成

注:该比重为各国的简单算术平均值;在计算平均值时,因某些年度的样本数据缺失不纳入平均计算范围;冰岛2016年从商业性和储蓄性银行获得一次性财产类课税收入,导致收入异常。作者计算时进行了调整,在计算财产税课税占GDP比重(4000类)时,取2015年和2017年的均值替代。数据来源:https://stats.oecd.org/。

与OECD口径中4100款房地产税相对应的,是我国的“房产税”(这里是特指)和城镇土地使用税。“房产税”中包含“1986年版”主要以经营性房地产为主要课税对象的房地产税,也包含2011年上海和重庆试点的对个人住房征收的“房产税”;城镇土地使用税的纳税人为在城市、县城、建制镇、工矿区范围内使用土地的单位和个人,缴纳形式为有差别的定额税率。根据财政部数据统计,2020年我国房产税收入2842亿元,城镇土地使用税收入2058亿元。如以上述两项之和为分子,以2020年全年国内生产总值1015986亿元为分母,则这一比例为0.48%,为OECD平均值的一半。如果对标相对发达的几个大国,会显得更低一些。

二、各国房地产税的差异

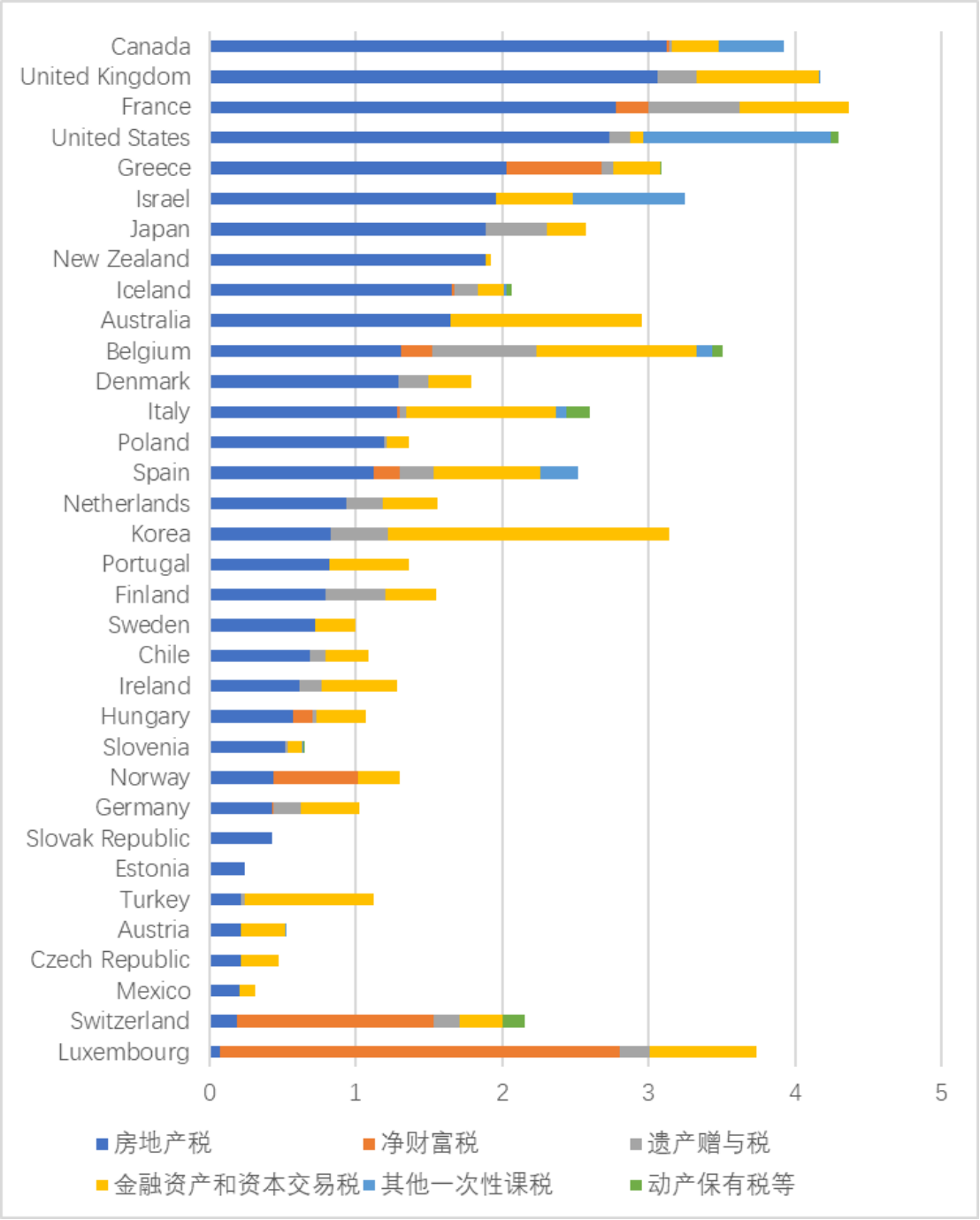

仅看平均值会忽略各国情况的差异,有必要具体分析各国情况。下面以2017年为例看各国情况(见图2)。从2017年情况看,房地产税占GDP比重最高的国家,基本上财产类课税占比较高。但是,也有几个特殊案例。第一类比较突出的国家是是卢森堡、瑞士和挪威。这三个国家尤其是前两个房地产税占比不高,但是净财富税占很大的比例。净财富税的计税依据为总资产减除负债,同时给予一定起征点或免征额。该税的税收收入有的归入中间层级和基层政府,如瑞士(Brülhart, Gruber, Krapf和Schmidheiny, 2016);有的国家归属于中央和中间层级政府,如卢森堡和挪威(中央和中间层级);有的对家庭和个人征收,有的对企业或公司征收(卢森堡);应税对象有的较宽,有的相对窄一些。第二类比较突出的国家如韩国、澳大利亚、比利时和意大利等。这几个国家金融资产和资本交易税占比不小,上述四个国家该税占GDP比重超过1%。

图2:2017年OECD国家财产类课税各项占GDP比重(%)

以房地产税占GDP比重排序,如果看几个大国,加拿大、英国、法国和美国的比重近3%;日本和澳大利亚近2%。较我国的0.48%要高出不少。这几个国家中属于英语系国家的有加拿大、英国、美国和澳大利亚。几个世纪以来,英国作为早期的资本主义国家不断开拓位于全世界的殖民地,并将国内的语言、文化和一些治理国家的实践传播到各个殖民地。房地产税也属于被传播的对象,并在各地形成有既有共性也有各个殖民地特性的税收制度组成部分。房地产税自古以来,也是较为“接地气”的税种。该税种最早在农业经济时代以农业土地为课税对象。在进入市场经济和城市化阶段后,这种税被不断“现代化”,并衍生到了城市的居住性房地产中(侯一麟等,2014)。上述国家中日本房地产税(固定资产税)制度的建立与二战后美军占领并在税收制度重建中引用美国色彩并本地化有一定的关系(任强等,2018)。这几个英语系国家在房地产税政策上具有极强的“以支定收”特点。地方或基层政府根据公共服务的支出需要,倒算房地产税的税率。日本的房地产税制度有较强的中央集权特色,由中央政府决定税率(税率为1.4%),并决定房地产税收入的归如哪一级政府。看完典型国家情况后,读者自然会思考我国为何对个人住房没有开征宽税基的房地产税呢?我国1949年前处于半殖民地半封建社会,税制体系也处于较为凌乱阶段。建国后,我国逐步建立了计划经济体制。在计划经济阶段,房地产税处于次要位置上。1978年后,我国税制体系直接与市场经济体系接轨,逐步建立了以货物和劳务税为主体的税制体系。至于对住房征收房地产税的讨论,则是本世纪初逐步进入视野。

三、房地产税收入在各级财政间的归属

一般来说,房地产税作为重要的收入归属于下级政府,尤其是作为基层政府的重要收入。但是,也有个别国家的房地产税部分归属于中央政府。为显现房地产税在各级政府税收收入中的地位,本文将财产类课税下各“款”与税收收入其他各“类”拉入同一级。本文按照房地产税(4100)、净财富税(4200)、遗产赠与税(4300)、金融资产和资本交易税(4400)、其他一次性课税(4500)、动产保有税等(4600)、所得税类(1000)、社会保障缴款(2000)、工薪税类(3000)、货物和劳务税类(5000)和其他(6000)进行从左到右进行排序并显现在数字统计中或图中。其中,前六项之和为财产类课税(4000)。先看房地产税在中央政府税收收入中的地位。本文按照2017年房地产税占中央政府税收收入的比重自上而下进行排序。排序前几位的分别是希腊(6.46%)、英国(5.82%)、瑞典(1.50%)、意大利(0.97%)、荷兰(0.94%)、法国(0.91%)、爱尔兰(0.86%)、韩国(0.74%)和匈牙利(0.60%)。在OECD统计中,有几个国家没有显示相关数据(或缺失),这几个国家分别是澳大利亚、加拿大、墨西哥、日本、瑞士、爱沙尼亚和波兰。有几个国家显示数据为零,这几个国家分别是美国、新西兰、丹麦、卢森堡、德国、斯洛伐克、土耳其和芬兰。房地产税归入中央政府的原因往往出于以下几条,如:地区之间进行再分配(如英国的Business rates)、作为全国性的调控工具(如韩国的综合不动产税,以调控房价为目的;以家庭或个人为征税单位,统计在全国的房地产价值并给与一定的免征额)和应付财政困境(如希腊在本轮全球经济危机后征收全国性房地产税,筹集中央财政收入减轻财政困难,见Mikesell, 2013)等。这里排序前几位的国家无论从人口,还是从国土面积上都不大。如果把这几个国家和面积排前几位大国相比的话,也就是相当于大国一个或几个省或州的面积。

图3:房地产税及其他各税在联邦制各国中间层级政府税收总收入中的比重(2017年)

图4:房地产税及其他各税在联邦制各国基层政府税收总收入中的比重(2017年)

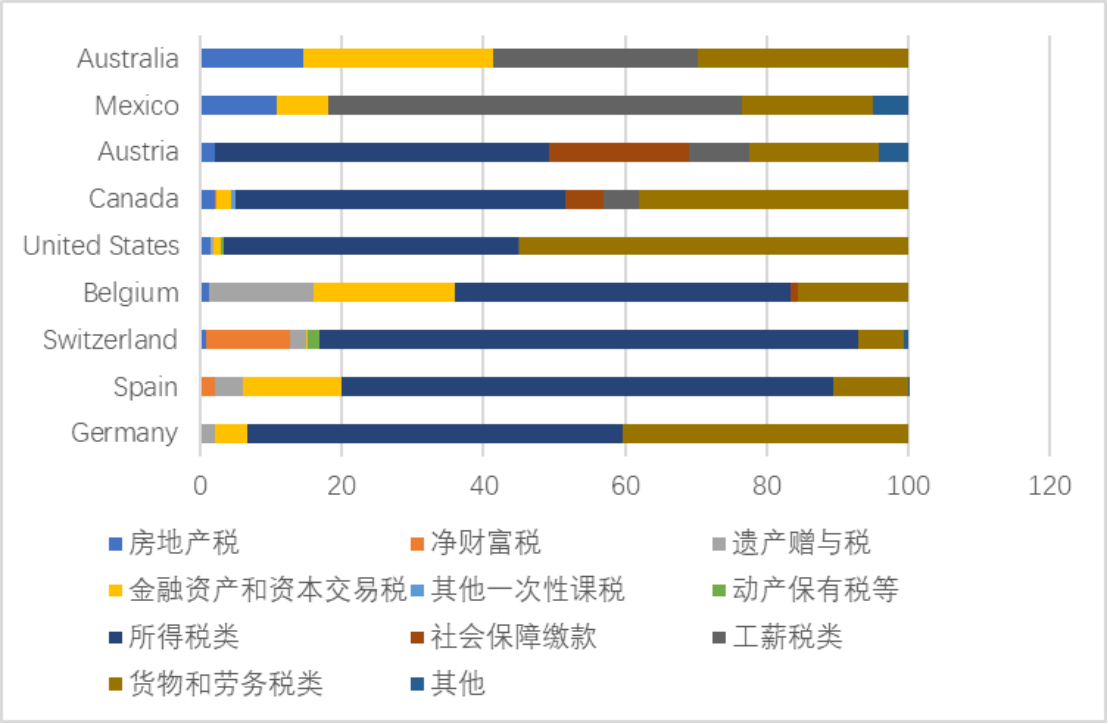

OECD在收入统计中,将单一制国家中间层级和基层税收收入一起合并在基层收入名下,将联邦制国家中间层级和基层税收收入分开核算。图3和图4仅分析联邦制国家的情况,图5则分析单一制国家的情况。图3按照房地产税在中间层级政府收入中的比重自上而下排序。其中,占比超过10%的有澳大利亚(14.51%)和墨西哥(10.80%);其次是,奥地利(2.09%)和加拿大(2.09%);然后是美国(1.38%)和比利时(1.20%)。从2017年房地产税占基层税收收入的比重来看,图4显示的几个国家档次比较分明。澳大利亚为100%,加拿大为84.36%,美国为70.15%,比利时为57.60%,墨西哥为52.00%。其他几个国家占比小于50%。尤其是瑞士,该比重仅为3.17%,瑞士基层政府主要税收收入为所得税类(81.21%),其次是净财富税(11.62%)。

图5:房地产税及其他各税在单一制各国中间及基层政府税收总收入中的比重(2017年)

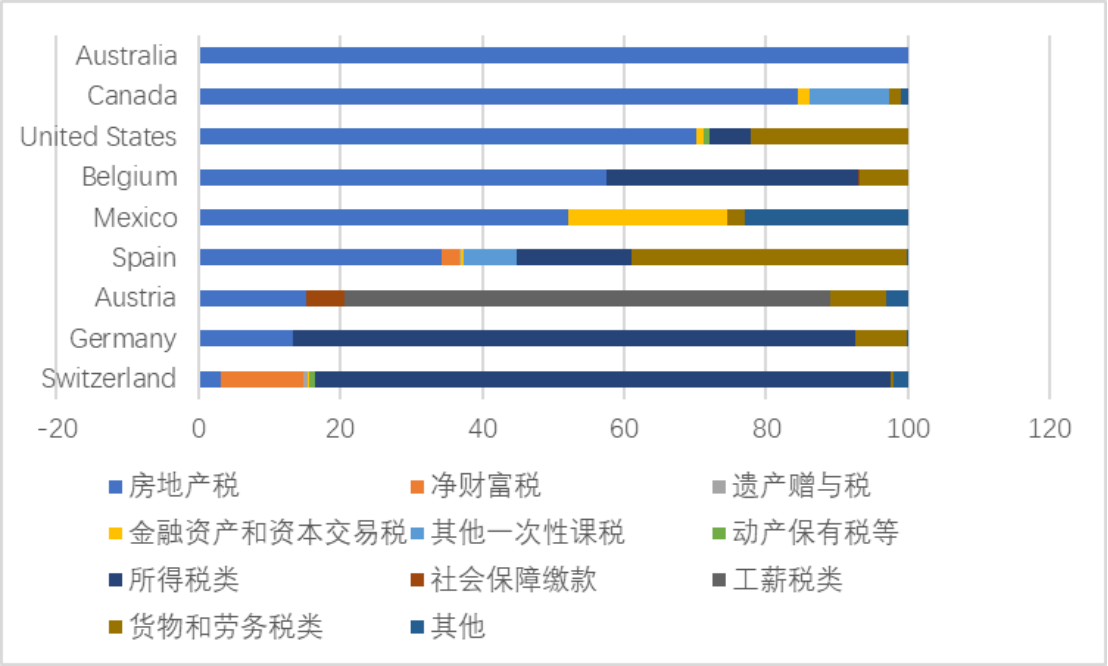

图5显示的是2017年单一制国家中间层级和基层政府合计的收入结构,排序时按照房地产税占税收收入比重进行。占比超过90%的有英国(99.17%)、爱尔兰(93.07%);超过80%的有新西兰(89.36%)、爱沙尼亚(81.93%);超过50%的有以色列(78.83%)、斯洛伐克(66.57%)、荷兰(61.93%)和捷克(57.21%)。低于10%的有土耳其(9.27%)、芬兰(7.79%)、挪威(6.69%)、卢森堡(4.38%)和瑞典(2.36%)。其中,后四个国家中间层级和基层政府收入来源主要是所得税类。

四、结语及思考

就平均情况看,OECD国家房地产税收入占GDP的比重约为1%。但不同国家有差异,一些英语系国家占比相对较高,如加拿大、英国、美国和澳大利亚等;欧洲大陆国家占比较高的如法国;对于亚洲国家,日本和韩国的房地产税占比也不小。在OECD国家中,也有一国家房地产税占比不大。总起来看,除瑞士和卢森堡房地产税占比较小外,其他占比不大的多是经济不是太发达的国家如墨西哥、捷克等。瑞士和卢森堡征收财富税,这在一定程度上或许与房地产税有一定的替代关系。改革开放以来,我国从低收入国家起步,跨越中低收入国家,进入中高收入国家的行列。下一步我国正为迈入中高收入国家而努力,正在为全面建成社会主义现代化强国的第二个百年奋斗目标迈进。房地产税与货物和劳务税及所得税相比,“痛感”比较强。在一些国家的实证研究显示,这种纳税的“痛感”同时带来的是倒逼政府尤其是基层政府进一步提高公共服务提供的效率。党的十八届三中全会提出“财政是国家治理的基础和重要的支柱”。财政税收、地方治理应与经济发展水平逐步适配。除发挥房地产税的收入和调节功能外,房地产税应当可以对国家治理尤其是基层治理起到作用。 从世界各国房地产税收入的归属看,越往基层,房地产税收入占税收收入的比重越大。这在说明,“痛感”越强的税,越应当用在纳税人的身边,而不是放在上级政府进行统筹使用。当然,需要点明房地产税是基于调控目的,还是基于收入目的的。用于调控的房地产税,减免力度大,主要为实现控房价和调整土地资源使用等目的,这种房地产税可以归于上级。但是,出发点是取得财政收入的房地产税往往是归地方政府尤其是最基层政府。基于财政收入的房地产税有利于效率和公平,而不是均等化。房地产税改革应被纳入整个税制改革框架下,而不是“单兵突进”。一般来说,货物和劳务税类、所得税类和财产类课税是一个国家税制的“三条腿”。在公共财政收支总量既定情况下,财产类课税的增加,通常意味着货物和劳务税类与所得税类重要性的相对下降。我国目前营业税改增值税并增值税税率的下降正和这一趋势“不谋而合”。未来我国的房地产税改革一定是在税制改革总体框架下的重要组成部分。

文章来源:《工信财经科技》. 2022(04)。

中央财经大学“房地产税研究”课题组介绍

中央财经大学“房地产税研究”课题组于2014年初立项,由中央财经大学马海涛副校长和美国西拉丘斯大学(Syracuse University,雪城大学)侯一麟教授领衔,集中了中央财经大学和国内相关院校有研究兴趣的青年教师。课题组研究在开展过程中,不仅要求深度挖掘理论知识,还力图紧密结合中国国情,对比中西、联系历史,试图对我国房地产税改革提出有建设性的政策建议。课题组在研究过程中注重将研究与青年学者培养相结合,注重在实践中发掘火花。该课题作为“孵化器”和“工作母机”,助力课题组青年学者从多个渠道申请资金资助从事科学研究,并取得丰硕的成果。

中央财经大学“房地产税研究”课题组依托中央财经大学财政税收研究所开展活动。更多课题组相关观点、文章及活动,请长按扫描二维码关注中财财税所中央财经大学财政税收研究所微信公众号。