近日,由中央财经大学校长马海涛教授,中国财政发展协同创新中心(以下简称“中心”)姚东旻教授,中心博士生孟晓雨(通讯作者)以及硕士生庄露共同撰写的论文《国际税收治理体系的演进:基于全球税收协定网络的形成》在我校AA类学术期刊《世界经济》2023年第5期作为封面文章首篇刊发。

国际税收是国际财税领域重要的研究话题,也是中心重要研究方向之一。此篇发表成果综合使用社会网络分析法、回归分析及夏普利值分解等方法,基于对全球税收协定网络特征与形成的大范围、长时间的分析,展示了国际税收治理体系的演进逻辑。该成果是中心国际税收治理系列研究的再次突破。

研究背景及主要结论

国际税收治理是全球治理体系的重要组成部分。在顺应数字经济发展的国际税收改革不断推进的背景下,对国际税收治理体系整体结构、演化历程及影响因素的分析有助于更全面地预判国际税收治理体系的未来发展方向,也对思考中国如何深度参与国际税收治理,以及提升在国际税收治理体系中的话语权有所启发。双边税收协定是国际税收治理体系最重要的治理载体,全球数千个双边税收协定形成了全球税收协定网络,构成跨国活动征税的制度基础设施。因此,本文通过聚焦全球税收协定网络的特征、形成与影响因素,引入社会网络分析法,从网络的视角分析多方参与者的行为互动,为国际税收治理体系演进的分析提供支持。具体地,本文基于荷兰财政文献局(IBFD)数据库,对1900年以来全球220个国家(地区)签署的双边税收协定进行整理,基于此全球税收协定数据库,从整体特征、内生演化机制和外部影响因素三大方面对全球税收协定网络的特征与形成进行分析。研究发现:第一,自1980年起,全球税收协定网络呈明显的“核心-边缘”结构,且该结构日趋稳固,发展中国家在核心区的占比有所提升;第二,“强者愈强”的累积优势和“能者居上”的吸引力是不同时期驱动全球税收协定网络形成的重要内在机制;第三,全球税收协定网络的形成与各国的经济及地理特征相关,且经济特征的影响日益凸显。文章的发现对中国如何深度参与国际税收治理,以及提升话语权具有政策意义。

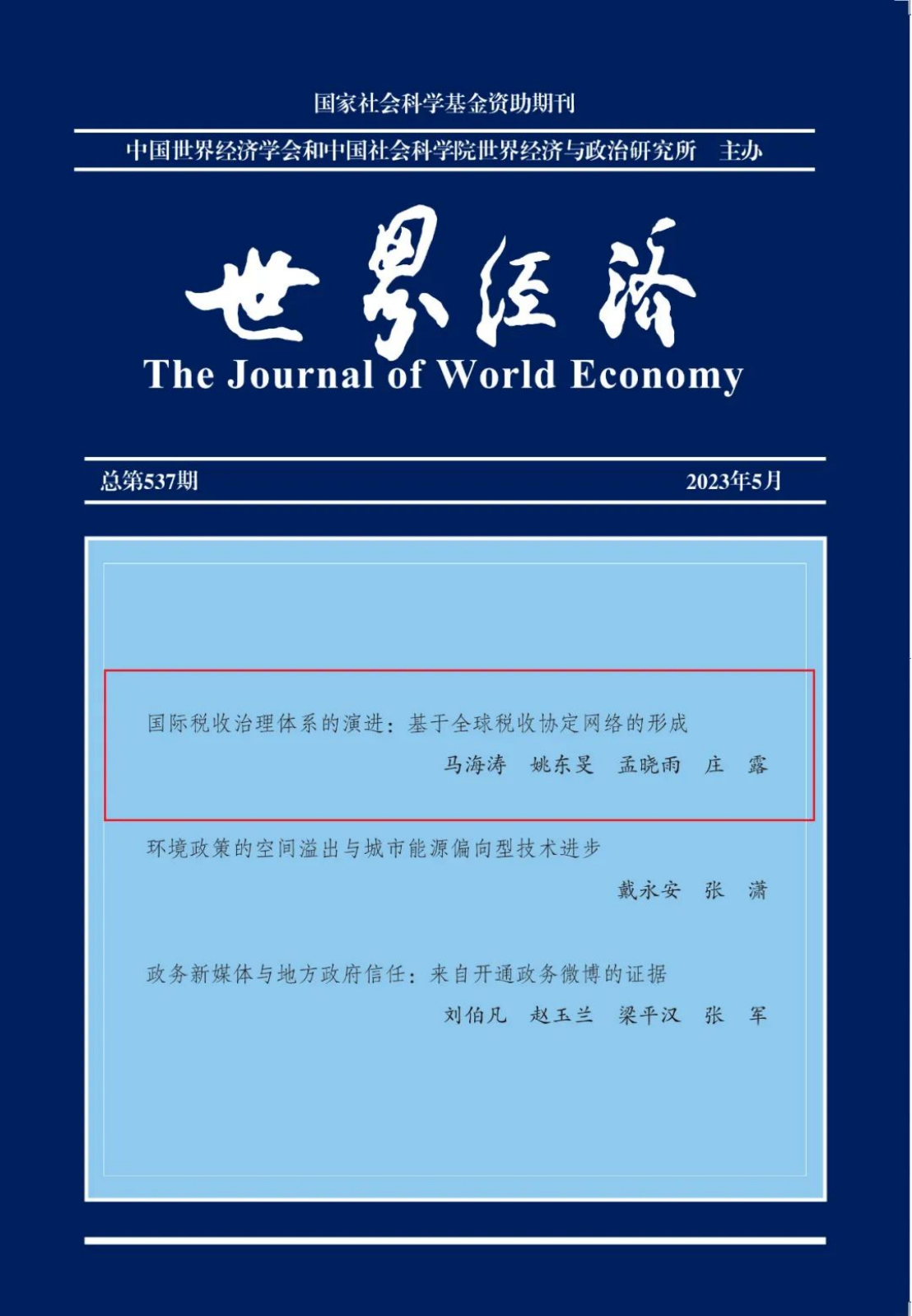

图1 研究思路图

研究内容概览

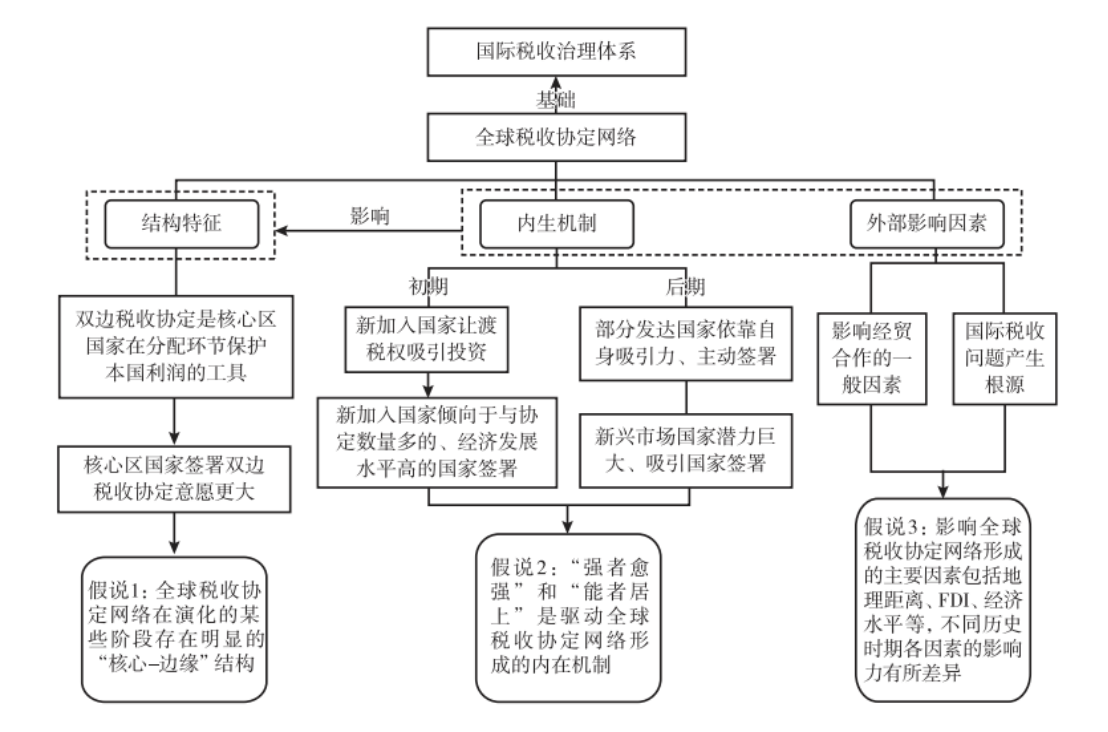

文章依托荷兰国际财政文献局(IBFD)的原始资料,整理了全球所有国家(地区)的双边税收协定,形成涵盖1900年以来全球 220个国家(地区)双边税收协定签署情况的数据库。通过对数据库的统计(图2)可知,目前全球双边税收协定已超过3000个,大量协定签署集中在20世纪60年代至21世纪初。双边税收协定的签署受国际环境影响明显,3次签署高峰分别对应1977年OECD税收协定范本发布、1995年世界贸易组织(WTO)正式运作以及起始于2008年并于2009年结束的全球金融危机。其中,1977年发展中国家间签署的双边税收协定数量最多;1995年更多的双边税收协定在发展中国家间以及发达国家与发展中国家间签署;2009年发达国家与发展中国家间签署的双边税收协定数量迅速增加。

图2 1900-2021年全球双边税收协定签署情况

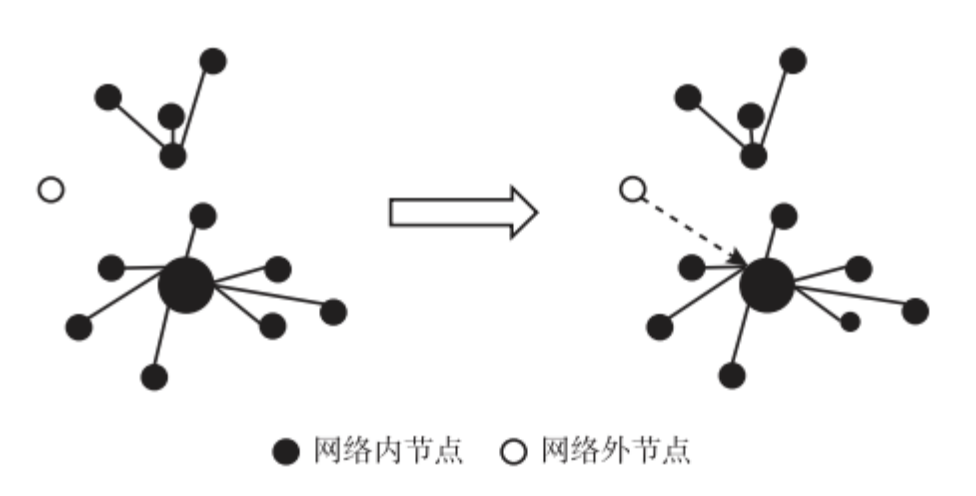

文章从三大维度提出了理论假说。在全球税收协定网络的结构特征方面,中心国际税收团队2022年的研究成果《国际税收治理的政治经济学分析》依托世界体系理论,从政治经济学角度分析了国际税收领域“核心-边缘”结构形成的内在机制:在跨国生产中,跨国税基需要在来源国和居民国之间分配。在国际规则制定上更具话语权的核心区国家倾向于制定有利于本国利益的国际税收规则,维系“核心-边缘”结构。因此,最早进行对外投资的核心区国家会通过签署大量双边税收协定的方式保护本国企业利润汇回。这使得全球税收协定网络呈现“核心-边缘”结构。基于前期研究成果的发现,文章提出假说1:全球税收协定网络将呈“核心-边缘”结构,核心区国家双边税收协定数量较多,边缘区国家较少。在全球税收协定网络形成的内生机制方面,文章认为国际税收治理体系的形成是一个由发达国家向发展中国家扩散的过程,先期进行跨国投资的发达国家最早开始签署双边税收协定,发展中国家为了获得更快的发展,也倾向于与经济发展水平高的国家签署双边税收协定。20世纪80年代后,跨国投资的方向和形式发生变化,传统资本输出国为了吸引资本发展本国经济,拥有主动与其他国家签署双边税收协定的动机;中国等新兴市场国家也表现出巨大的发展潜力,快速融入并适应全球税收协定网络,由此文章提出假说2:“强者愈强”的累积优势(优先依附机制)和“能者居上”的吸引力(节点适应性机制)是驱动全球税收协定网络形成的重要内在机制。其中,“强者愈强”的累积优势指的是拥有更多双边税收协定的国家将以更快的速度增加双边税收协定签署量;“能者居上”的吸引力指的是发展潜力越大、发展特点越适应全球税收协定网络的国家越能吸引其他国家与其签署双边税收协定。第三,在全球税收协定网络形成的外部影响因素方面,文章认为跨国投资生产带来的重复征税问题是各国签署双边税收协定的最初原因,外国直接投资(FDI)与全球税收协定网络的形成密切相关,而经济发展水平、地理特征和贸易发展可能也会影响双边税收协定的签署,由此文章提出假说3:影响全球税收协定网络形成的主要因素包括地理距离、FDI、经济水平等,不同历史时期各因素的影响力有所差异。

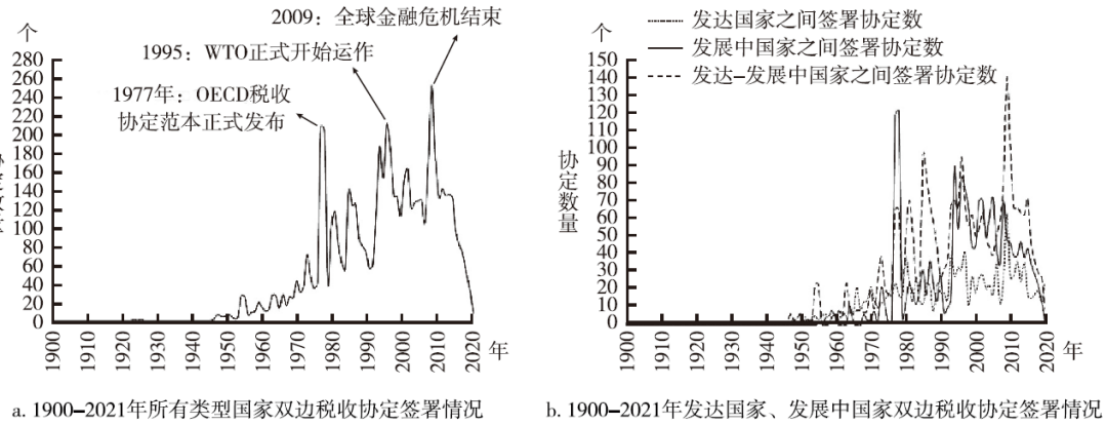

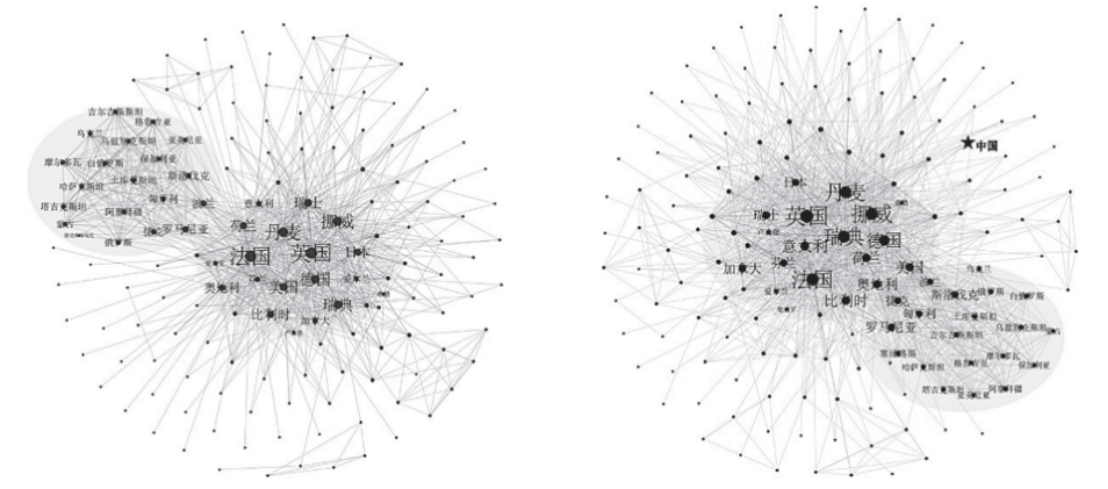

文章利用社会网络分析、回归分析及夏普利值分解等方法对3个假说进行验证。为验证假说1,文章通过1960、1980、2000和2020年的全球税收协定网络拓扑结构图展示全球税收协定网络的动态形成过程,发现自1960年起,全球税收协定网络呈网络密度变大,中心度较大的节点数量不断增加,核心节点的中心度上升的整体变化规律,网络结构的轮廓趋于稳定。在此基础上,文章使用Borgatti和Everett(2000)提出的离散型全关联模型,借助Ucinet分析软件,对全球税收协定网络的“核心-边缘”结构进行检验,结果显示全球税收协定网络在1950年和1985-2021年符合“核心-边缘”结构,且该结构趋于稳固。

图3 1950-2021年全球税收协定网络“核心-边缘”检验

进一步分析发现,发展中国家在全球税收协定网络中的出现频率有所上升,而1977-1984年全球税收协定网络出现了以华沙条约组织成员和以北大西洋公约组织成员为主的两个子网络对峙的现象。这也是1985年之前全球税收协定网络中未形成“核心-边缘”结构的主要原因,反映了国际税收合作对国家意志和政治属性的体现。

图4 全球税收协定网络中“两大阵营”对峙拓扑

为验证假说2,文章使用PAFit非参数估计方法对全球税收协定网络是否满足优先依附机制和节点适应性机制进行检验,并用实际案例加以说明。结果发现1952-1975年全球税收协定网络的形成符合优先依附机制,拥有较多双边税收协定数量的国家对新加入全球税收协定网络的国家更具吸引力,展现出“强者愈强”的累积优势,而20世纪90年代后国家间的经济发展潜力、制度环境等内在特征的差异决定了有些国家更加适应全球税收协定网络的发展,会吸引更多国家与之签署双边税收协定,展现出“能者居上”的吸引力。

(a)优先依附机制

(b)节点适应性机制

图5 内生机制示意图

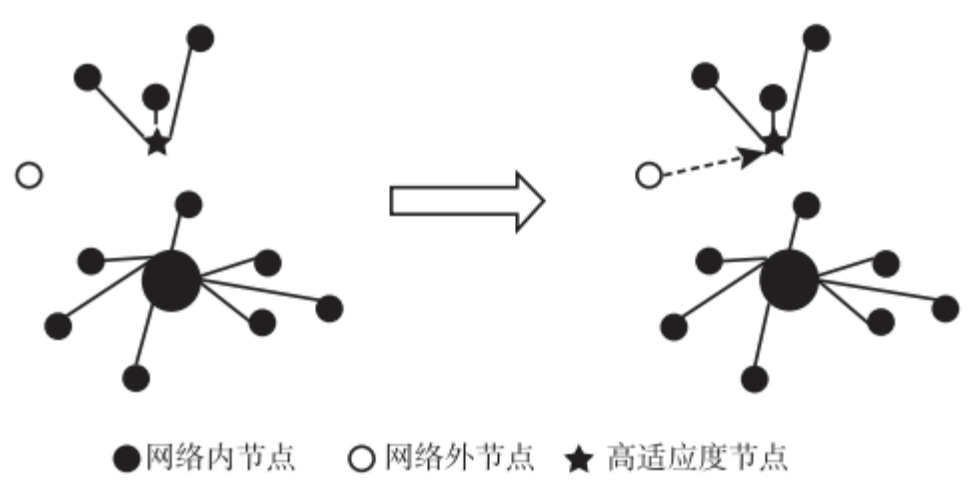

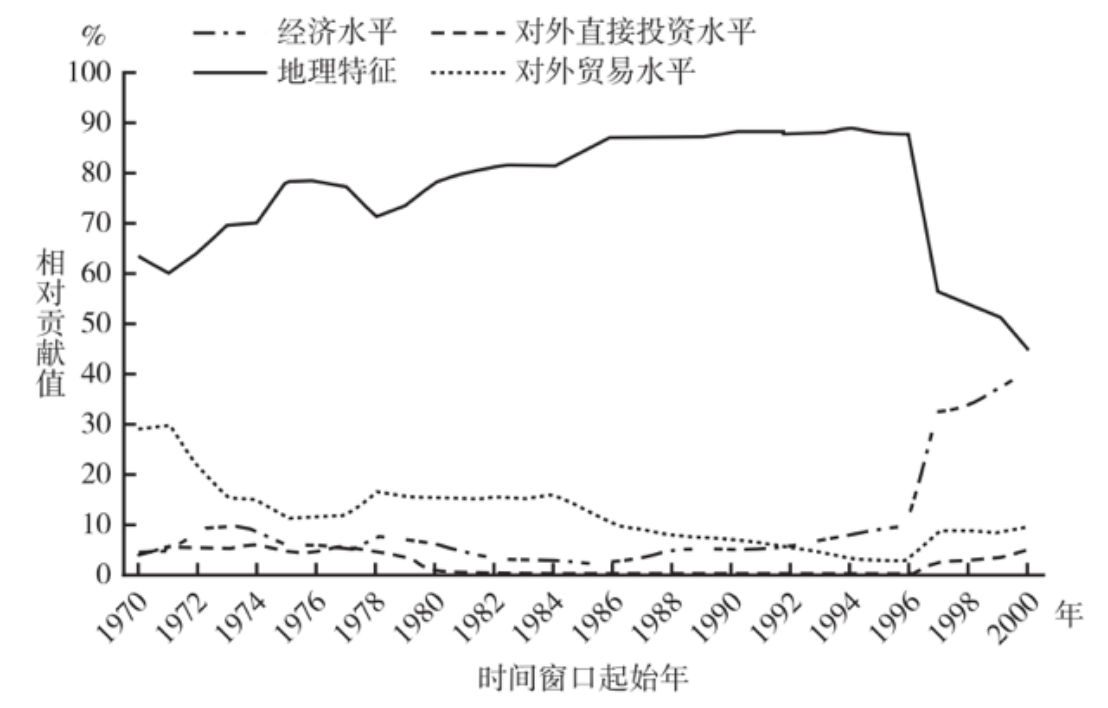

为验证假说3,文章构造了“国家对”数据集,利用滚动回归的方式考察国家间各类特征的差异对国家间签署双边税收协定的影响,并在此基础上使用夏普利值分解考察了各因素对全球税收协定网络形成的相对贡献变化。研究发现,国家的经济发展水平、对外直接投资、对外贸易水平及地理特征均会影响全球税收协定网络形成。并且随着交通通信的快速发展,依赖于地缘关系进行国际税收合作的趋势有所减弱,国际交通的发展、资本流动限制的减少使国家的市场规模、经济实力等国家经济条件对全球税收协定网络的影响逐渐加强。此外,影响国家间双边税收合作关系的因素呈多样化发展,不再仅由某类因素起决定作用。

(a) 外部影响因素影响动态变化

(b)夏普利值分解动态变化

图6 全球税收协定网络形成的外部影响因素

研究结论与启示

全球税收协定网络的形成既反映了全球经济一体化的过程,也体现了世界格局变化和国家意志。国际税收合作早期在西欧、美国及其殖民地之间开展,后逐渐扩展到全球绝大多数国家和地区。1977-1984年全球税收协定网络中呈现出与冷战背景吻合的“两大阵营”对立的特征。1985年后,全球税收协定网络的“核心-边缘”结构出现并趋于稳固。“强者愈强”的优先依附机制(1952-1975年)和“能者居上”的节点适应性机制(1990-2020年)是不同时期驱动全球税收协定网络形成的两大内生机制,这反映了各国参与国际税收合作动因的变化,也一定程度反映出全球化的发展及国家力量的对比变化。经济水平、对外直接投资水平、地理特征及与对外贸易水平四大因素与国际税收治理体系的形成密切相关。总体来看,早期双边税收协定的签署与地理特征的相关性更强,但自20世纪末以来,依赖地缘关系进行国际税收合作的趋势逐渐减弱,经济水平与全球税收协定网络的形成越来越相关。

当前国际税收治理体系正面临百年来的最大调整,文章对国际税收治理体系的改革和中国深度参与国际税收合作具有重要启示。发展中国家要抓住数字化背景下国际税收治理变革的机遇期,积极参与相关国际规范和规则的制定过程,实现由国际税收规则的接受者向制定者身份的转换,同时要注重制度建设和经济稳定等因素,形成有利于国际经济和税收合作的环境。此外,中国要以“金砖国家税务局长会议”和“一带一路”税收征管合作机制为抓手,逐步扩大发展中国家以及周边国家间的国际税收合作,提升发展中国家在国际税收治理领域的参与度和影响力。